W dzisiejszym artykule trochę przykładów, aby nieco prościej było się rozeznać w tematyce ulgi. Postaram się rozwiać wątpliwości z tym kiedy ulga przysługuje obojgu rodzicom, kiedy należy się „nią podzielić”, co zrobić jeśli Dziecko urodziło się 31 grudnia i czy Pani w US ma rację, że wówczas ulga nie przysługuje.

Po ogólne informacje na temat ulgi rodzinnej, sięgnij TUTAJ.

Tam dowiesz się:

- komu przysługuje ulga;

- jaki jest sposób jej rozliczania;

- ile wynoszą kwoty odliczeń;

- gdzie należy ją ująć?

Uszczegółowienie zasad ogólnych

Ulga na dzieci rozliczana jest w systemie miesięcznym.

Kwota odliczenia na dziecko w danym miesiącu uzależniona jest od liczby dzieci, na które w danym miesiącu przysługuje ulga.

W praktyce więc ulgi nie przelicza się na dni, zawsze przysługuje za pełny miesiąc – choć jak zdążyłam się zorientować z Waszych maili, niektóre Urzędy Skarbowe informuję inaczej….

Do liczby dzieci w danym miesiącu, wlicza się tylko te dzieci, na które przysługuje ulga.

W sytuacji, w której ulga na dziecko przestaje przysługiwać w trakcie roku, nie jest ona naliczana od następnego miesiąca po tym, w którym dziecko ją utraciło (wyjątek ślub Dziecka).

Przykłady:

- Ukończenie 25 lat we wrześniu – ulga nie będzie naliczana od października.

- Śmierć dziecka w maju – ulga nie będzie naliczana od czerwca.

- Ukończenie nauki przez dziecko do 25 lat w miesiącu sierpniu – ulga nie będzie naliczana od września.

- Wyjątek ślub dziecka: ulga nie będzie naliczana od miesiąca, w którym dziecko (również małoletnie) zawarło związek małżeński.

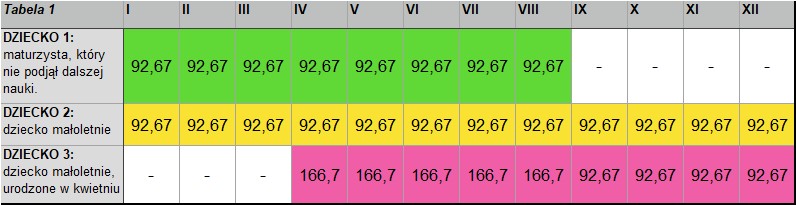

W poniższej tabeli (Tabela 1) zaprezentowałam sposób naliczania ulgi rodzinnejw odniesieniu do faktu, iż naliczana jest ona w systemie miesięcznym.

Kolorowe pola wskazują miesiące, w których na dane dziecko, przysługuje ulga.

Krótkie przypomnienie kwoty ulgi na poszczególne Dzieci:

PIERWSZE dziecko: 92,67 zł miesięcznie, czyli 1112,04 zł/rocznie;

DRUGIE dziecko: 92,67 zł miesięcznie, czyli 1112.04 zł/rocznie;

TRZECIE dziecko: 166,67 zł miesięcznie, czyli 2000,04 zł rocznie;

CZWARTE dziecko i każde kolejne: 225,00 zł miesięcznie, czyli 2700,00 zł rocznie.

Zwróć szczególną uwagę na miesiąc wrzesień, gdzie przestaje być naliczana ulga na Dziecko 1. Wówczas z automatu na Dziecko 3, przysługuje ulga w kwocie na drugie, a nie na trzecie dziecko.

Narodziny dziecka w trakcie roku podatkowego

Ulga przysługuje od miesiąca, w którym dziecko przyszło na świat (niezależnie od tego, którego dnia miesiąca nastąpiły narodziny.)

W praktyce więc, jeśli urodzenie dziecka miało miejsce np. 13.02.2017 ulga za rok 2017 przysługuje za miesiące luty-grudzień.

Urodzenie drugiego dziecka w jakimkolwiek miesiącu danego roku, powoduje, iż :

– na drugie dziecko przysługuje ulga od miesiąca urodzin – do końca roku;

– przestaje obowiązywać ograniczenie dochodów.

Kiedy i jak rodzice muszą podzielić się ulgą

- Rodzice pozostają w związku małżeńskim przez cały rok podatkowy i rozliczają się wspólnie:

kwota ulgi przysługuje w całości od wspólnego dochodu. Pamiętaj

o ewentualnym ograniczeniu dochodu przy wychowywaniu tylko jednego dziecka, w kwocie 112 000,00. - Rodzice pozostają w związku małżeńskim jedynie przez część roku i rozliczają się oddzielnie.

- Rodzice pozostają w związku małżeńskim przez cały rok, ale rozliczają się oddzielnie.

- Rodzice wspólnie mieszkający i wychowujący dziecko, nie pozostają w związku małżeńskim (w takiej sytuacji nie będzie miało miejsca „samotne wychowywanie dziecka”.

- Rodzice rozwodnicy, gdy wobec żadnego z nich nie orzeczono pozbawienia władzy rodzicielskiej.

We wszystkich czterech powyższych przypadkach kwota ulgi przysługuje im w wysokości 1/2 kwoty dla każdego z rodziców, chyba że zdecydują wspólnie o innej proporcji podziału.

Ograniczeniem więc jest tutaj limit dochodów 56 000,00 dla każdego rodzica.

Jeżeli jeden z rodziców przekroczył limit dochodów, a drugi nie, ulga będzie przysługiwała rodzicowi, który nie przekroczył limitu (ten rodzic może odliczyć ją w całości). - Rodzic samotnie wychowujący dziecko.

Kwota ulgi przysługuje w pełnej wysokości. Ograniczenie w przypadku jednego dziecka to limit dochodów w wysokości 112 000,00.

Przykład:

Wychowywanie dzieci z poprzednich związków.

-Małżeństwo, rozliczające się wspólnie, które przekroczyło 112 000,00 dochodu.

-Mąż posiada dwójkę małoletnich dzieci z poprzedniego związku.

-Żona posiada jedno małoletnie dziecko z poprzedniego związku.

W tej sytuacji ulga przysługuje Mężowi na dwójkę jego dzieci – do rozliczenia w podziale z matką tych dzieci.

Ulga nie przysługuje Żonie na jej jedno dziecko, ze względu na przekroczenie limitu dochodów.

Uczniowie i studenci

Zgodnie z przepisami podatkowymi ulga rodzinna przysługuje na dzieci pełnoletnie do 25 r.ż., jeżeli kontynuują naukę.

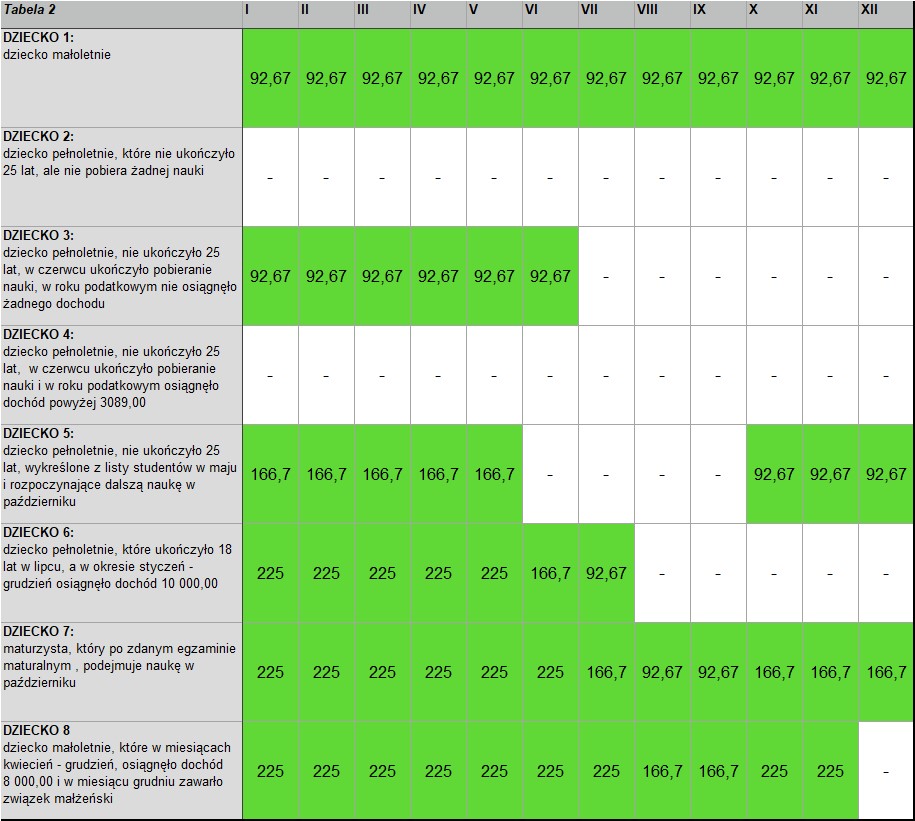

Poniżej w szczegółach możesz zapoznać się z tym, jak wygląda kwestia ulgi na dziecko w kontekście wakacji czy zakończenia nauki w trakcie roku podatkowego.

Przykłady:

- Uczeń, pobierający naukę w szkole przez cały rok – ulga przysługuje za miesiące styczeń-grudzień.

- Student studiów licencjackich, który po ich zakończeniu kontynuuje naukę na studiach uzupełniających magisterskich – ulga przysługuje za miesiące styczeń-grudzień.

- Student studiów licencjackich, który ukończył je i nie kontynuuje nauki – ulga przysługuje za miesiące styczeń-październik.

- Student, który po zakończeniu studiów magisterskich, podejmuje studia podyplomowe – ulga przysługuje maksymalnie do tego miesiąca włącznie, w którym student ukończy 25 rok życia.

- Student, który został skreślony z listy studentów a marcu, ale rozpoczął nowe studia od października – ulga przysługuje za okres styczeń-marzec oraz październik-grudzień.

- Maturzysta, który po egzaminie maturalnym podejmuje naukę na uczelni wyższej – ulga przysługuje za miesiące styczeń-grudzień.

- Maturzysta, który nie kontynuuje nauki – ulga przysługuje za miesiące styczeń-sierpień (do zakończenia wakacji).

Dzieci pracujące

W przypadku dzieci małoletnich nie obowiązuje żaden limit ewentualnych dochodów. W sytuacji zaś, gdy dziecko jest pełnoletnie (nawet, gdy nie ukończyło jeszcze 25 lat i nadal kontynuuje naukę), dochodem ograniczającym uprawnienie do ulgi jest kwota 3 089,00.

Przykłady:

- Dziecko, które ukończyło 18 lat we wrześniu, dalej kontynuuje naukę, ale dodatkowo w miesiącach czerwiec-lipiec uzyskało dochód, przekraczający 3 089,00zł – ulga przysługuje za okres styczeń-grudzień, gdyż w przypadku dzieci małoletnich nie stosuje się kryterium dochodu dziecka (a dochód, przekraczający limit osiągnięto w czasie przypadającym przed 18 urodzinami).

- Dziecko, które ukończyło 18 lat we wrześniu, kontynuowało naukę, ale w miesiącach listopad-grudzień osiągnęło dochód, przekraczający 3 089,00 – ulga przysługuje za miesiące styczeń-październik.

W poniższej tabeli (Tabela 2) znajdziesz kilka różnych przykładów, opisujących różne sytuacje Dzieci, zmieniające się w czasie roku. Zwróć uwagę na to, jak w poszczególnych miesiącach względem siebie zmienia się sytuacja kolejnych Dzieci i jaki ma to wpływ na wysokość ulgi.

Ulga rodzinna a działalność gospodarcza

W przypadku rodziców, prowadzących działalność gospodarczą opodatkowaną na zasadach ogólnych (progi podatkowe 18% i 32%), ulga przysługuje z zastrzeżeniem wszystkich powyższych zasad.

Dla rodziców prowadzących działalność, opodatkowaną podatkiem liniowym 19% lub korzystających z ryczałtu ewidencjonowanego nie przewidziano ulgi rodzinnej. Wyjątkiem będzie sytuacja, w której poza działalnością, otrzymują jeszcze inne dochody z tytuły świadczenia pracy lub pobierania renty/emerytury.

Jeśli jakieś zagadnienia rozliczeń PIT budzą Twoje wątpliwości, trudności, napisz do mnie: kontakt@mamaprawniczka.pl

Pamiętaj, że na blogu powstała kategoria PORADNIK PIT, który będzie zawierał cały cykl artykułów, dotyczących zeznań podatkowych.

Marzena | Mama Prawniczka

Podstawa prawna:

Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst jedn. Dz.U. z 2012 r. poz. 361 z późn zm.), w szczególności art 27f

Blog ma charakter informacyjny, nie stanowi wykładni prawa.

Jesli sama wychowuje szkraba, ojciec dziecka ze mna nie mieszka, a nie zalozylam mu sprawy o alimenty bo płaci dobrowolne, to czy z ulgi moge skorzystać?

Kwestia alimentów nie wpływa na uprawnienie do ulgi.

Witam

Mam takie pytanie: posiadamy 1 dziecko – musimy się zmieścić w limicie dochodu 112000 zł; czy obliczając sumaryczny dochód mój i żony moge od niego odjąć stratę ze sprzedaży akcji w danym roku (wyszczególnona w picie 8c i składanym picie 38)?

Pozdrawiam

Tomek

Witaj u #MamyPrawniczki. Jeśli tu trafiłeś, to mam nadzieję, że jesteś kolejnym Czytelnikiem bardziej świadomym swoich praw. Na dzień dzisiejszy nie udzielam indywidualnych porad prawnych, gdyż nie mogę poświęcić wystarczającej atencji każdej sprawie, a radzenie na bazie krótkiej wiadomości, bez znajomości dokumentów i szczegółów sprawy, byłoby nierzetelne. Natomiast zawsze staram się odesłać pytające do odpowiednich treści, wskazać ogólne zasady lub wykorzystac problem jako inspirację do kolejnego artykułu.

Jeśli chodzi o rozliczenie dochodu kapitałowego (z giełdy) nie łączy się on z innymi dochodami, wykazywanymi w zeznaniu podatkowym. PIT 37 nie rozlicza się wspólnie z PIT 38. To dwa odrębne rozliczenia.

Pozdrawiam. Marzena | #MamaPrawniczka

Witam

Oczywiście, że pit 38 nie łączy sie z pitem 37. Natomiast dochody uzyskane np. z giełdy wykazywane w pit 38 sumuje się z dochodami z pitu 37 przy sprawdzeniu czy nie przekroczymy limitu 112000 zł (wspólnie z małżonkiem) posiadajac 1 dziecko (warunek uzyskania ulgi prorodzinnej). Moje pytanie dotyczyło sytuacji czy jeżeli mam w danym roku stratę w pit 38, to mogę ja odjąć od dochodu z pitu 37 sprawdzając czy nie przekroczę tych 112000 zł uprawniajacych do uzyskania ulgi prorodzinnej przy 1 dziecku.

Pozdrawiam

Tomek

Dochody z giełdy rozlicza się tylko indywidualnie (a nie wspólnie z małżonkiem). Wspólnie z małżonkiem można rozliczyć pozostałe dochody. Kwestia rozliczenia straty w zakresie dochodów, związanych z giełdą to zupełnie inne zasady.

Przydatny artykuł i pomocne tabelki, jednak w odpowiedzi do przykładu „Dziecko, które ukończyło 18 lat we wrześniu, kontynuowało naukę, ale w miesiącach listopad-grudzień osiągnęło dochód, przekraczający 3 089,00” wkradł się błąd.

Nie widzę błędu.

Dochód osiągnięto w miesiącach, gdy dziecko nie miało 18 lat – a więc nie mamy do czynienia z limitem dochodu.

Pozdrawiam

MPH

Pisała Pani w przykładzie, że dochód osiągnięto po ukończeniu 18 lat: „Dziecko, które ukończyło 18 lat we wrześniu, kontynuowało naukę, ale w miesiącach listopad-grudzień osiągnęło dochód, przekraczający 3 089,00 – ulga przysługuje za miesiące styczeń-październik.” – skoro ukończyło 18 lat we wrześniu, a później – w okresie pełnoletności – osiągnęło dochód przekraczający 3.089 zł, to ulga przysługuje tylko za okres do ukończenia 18 lat, czyli do września. Za październik nie przysługuje. Pozdrawiam.

Dlatego ulga przysługuje w tym przykładzie za miesiące styczeń-październik, bo dochód osiągnęło w listopadzie.

W okresie wrzesień- październik było pełnoletnie, ale ulga nadal przysługuje, bo kontynuuje naukę i nie osiąga dochodu powyżej limitu.

Narodziny dziecka w trakcie roku podatkowego.

Pytanie jak uwzględnić ulgę na pierwsze dziecko, jeżeli przed urodzinami drugiego dziecka przekroczony był limit dochodów przez rodzicow, pozostających w związku małżeńskim przez cały rok podatkowy i rozliczają się wspólnie.

Drugie dziecko urodziło się w grudniu.

Dziękuję za informację, pozdrawiam.

W roku, w którym rodzi nam się drugie dziecko, z automatu za cały rok przestaje obowiązywać limit.

Pozdrawiam

MPH

Witam, a co w przypadku jeśli mąż prowadzi działalność gospodarczą i korzysta z ryczałtu ewidencjonowanego, a ja jestem zatrudniona na umowę o pracę, dziecko urodziło się w listopadzie 2018r. , mąż się już rozliczył bez wskazania dziecka w zeznaniu, czy zatem ja wykazuję ulgę prorodzinną w wysokości 92,67 zł za każdy miesiąc (listopad i grudzień)?

Czy ulga nam nie przysługuje?

Pozdrawiam.

Anna

Pani w swoim zeznaniu może rozliczyć ulgę.

Pozdrawiam

MPH

A co w przypadku kiedy mąż została aresztowany w lipcu , a ja jestem na krusie czy w męża picie mogę rozliczyć ulgę na dwoje dzieci za cały rok?

Witam,

Taki zakres wymaga konsultacji indywidualnej. NIe jestem w stanie jednoznacznie odpowiedziec, gdyż mam zbyt mało informacji.

Pozdrawiam

Marzena | Mama Prawniczka

Witam, mam taki dylemat

Rok 2018. Rodzice się rozchodzą. Mama rozlicza się indywidualnie i liczy ulgę na dwójkę dzieci. Ale…. starsze jest już pełnoletnie i kończy naukę definitywnie w czerwcu. Przy dwójce dzieci limit przychodu nie obowiązuje. Ale czy od lipca potraktować, że jest już jedno dziecko tylko i limit dochodu 56.000 został przekroczony?

Dzień dobry,

W tym artykule znajdzie Pani przykłady, jak należy rozliczac prawidłowo ulgę (również w przypadku rozstania rodziców, jak i pełnoletności).

W przypadku pytań szczególowych, warto rozważyć poradę indywidualną.

Pozdrawiam

MPH

Witam,

z działalności gospodarczej rozliczam się podatkiem liniowym. Otrzymuję też zasiłek macierzyński. Czy limit dochodów powinnam obliczyć dodają dochód z działalności i z zasiłku macierzyńskiego?

Dzień dobry,

Z tytułu zasiłku macierzyńskiego, otrzyma Pani również PIT-11 z ZUS.

Pozdrawiam

MPH

_____

Pamiętaj, że komentarze nie służą analizowaniu indywidualnych spraw (np. z uwagi na bezpieczeństwo danych, które należy podać przy takiej analizie). Jeśli artykuł nie odpowiedział na wszystkie Twoje pytania, chcesz mieć pewność, że porada będzie rzetelnie dopasowana do Twojej sytuacji, zapraszam Cię do skorzystania z konsultacji indywidualnej: kontakt@mamaprawniczka.pl

Z ZUS otrzymałam PIT-11. Chodzi o to, czy ustalając limit dochodów trzeba wziąć sumę dochodu z działalności i z PIT11 (zasiłek) czy tylko ten drugi, skoro z ulgi nie nożna skorzystać w PIT-36L?

Dzień dobry,

Nie doradzam w komentarzach, jak prawidłowo wypełnić PIT 🙂

Artykuł omawia przypadek rozliczania się na podstawie podatku liniowego.

Pozdrawiam

MPH

Witam. Córka w 2020 była w klasie maturalnej. W miesiącu lipcu, sierpniu i kilka dni we wrześniu pracowała na umowę o dzieło i osiągnęła dochód 3 648,00. W październiku rozpoczęła naukę w szkole policealnej dla dorosłych PASCAL, czy w związku z tym przysługuje na córkę ulga prorodzinna ?

Dzień dobry,

Sytuacja opisana w przykładach w artykule.

W razie wątpliwości zapraszam na konsultacje indywidualne.

https://mamaprawniczka.pl/konsultacje/

Pozdrawiam

MPH